الگوهای پرایس اکشن

الگوی سر و شانه (Head and Sholder)

یکی از ابزارهای معاملاتی، سرو شانه (Head & Shoulder) است که جزو الگوهای بازگشتی است. این الگو عموما در انتهای یک روند صعودی ایجاد میشود و در نهایت باعث تغییر روند در نمودار میشود. حال اگر این الگو در انتهای یک روند نزولی شکل بگیرد، الگوی سر و شانه معکوس ایجاد شده است. آنچه در الگوی سر و شانه حائز اهمیت است، سه اوج قیمتی در کنار یکدیگر است. اوج قیمتی که در وسط قرار دارد به سر و دو اوج کناری به شانه معروف هستند.

الگوی سقف و کف دوقلو (Double Top Double Down)

یکی دیگر از الگوهای پرایس اکشن از نوع بازگشتی، الگوی سقف و کف دوقلو (Double Top Double Bottom) است. این الگو میتواند نسبت به سر و شانه سود بیشتری به همراه داشته باشد. ضمن اینکه در تایم فریمهای مختلف به راحتی شناسایی میشود. در شرایطی که در نمودار قیمت یک دارایی روندی نزولی ایجاد شده است؛ اما پس از مدتی یک حرکت صعودی کوتاهمدت ایجاد میشود و پس از آن دوباره بهطرف پایین حرکت میکند و بهجای قبلی خود بازمیگردد، میتوانیم شاهد الگوی سقف و کف دوقلو باشیم.

الگوی سقف و کف سه قلو (Triple Top Triple Bottom)

الگوی سقف و کف سهقلو نیز بهعنوان یکی از انواع بازگشتی الگوهای پرایس اکشن، شباهت زیادی به الگوی سقف و کف دوقلو دارد. این الگو در روندهای نزولی قابلمشاهده است و دارای سه کف در کنار هم است. کف اول تغییرات طبیعی قیمت را بیان میکند و کف دوم و سوم نیز به ترتیب ورود خریداران قدرتمندتر به بازار و آمادگی سهم برای رشد و قدرت سطح حمایت شکل گرفته را بیان میکند.

الگوی ریورسال بار (Riversal Bar)

الگوی ریورسال بار (Key Reversal Bar) یکی دیگر از الگوهای پرایس اکشن از نوع بازگشتی است. این الگو از دو کندل در جهتی مخالف یکدیگر تشکیل شده است. در این الگو قیمت پایانی کندل اول با قیمت شروع کندل دوم، گپ دارد.

الگوی اوت ساید بار (Outside Bar)

الگوی اوت ساید بار (Outside Bar) که به اینگلفینگ (Engulfing) نیز شناخته میشود، قابلیت صعودی شدن و نزولی شدن را در کنار هم دارد. این الگوی دو کندلی یکی از الگوهای پرایس اکشن از نوع بازگشتی است که مانند ریورسال بار از دو کندل در خلاف جهت یکدیگر تشکیل شده است. کندل دوم در این الگو از کندل اول بزرگتر است و این موضوع در قسمت بدنه و سایهها قابل رویت است. به عبارتی کندل دوم کندل اول را پوشش داده است.

الگوی اینساید بار (Inside Bar)

الگوی اینساید بار کاملا مقابل الگوی اوت ساید بار قرار دارد. اینساید بار (Inside Bar) به عنوان یکی از الگوهای پرایس اکشن از نوع بازگشتی است که کندل دوم از کندل اول کوچکتر است. در این نمونه معمولا به کندل اول نوار مادر نیز میگویند. این الگو عموما نشان دهنده تثبیت دورهای در بازار است. به عبارتی میتوان گفت بیشتر اینساید بارها قبل از یک نوسان قوی در بازار ایجاد میشود.

الگوی شکست کاذب (False Breakout)

دیگر از مهمترین الگوهای Price Action الگوی شکست کاذب (False Breakout) است. این الگو نشانگر شکستی است که نتوانسته از یک سطح مقاومت و حمایت فراتر رود. عموما این الگو در بازار به عنوان فریب بازار در نظر گرفته میشود. زیرا ابتدا ممکن است به نظر برسد که قیمت شکسته شده است؛ اما به طور ناگهانی، قیمت آن دارایی معکوس شود.

الگوی ستاره صبحگاهی (Morning Star)

الگوی ستاره صبحگاهی (Morning Star) یک الگوی سه کندلی است. یک کندل نزولی بزرگ، یک کندل صعودی و یک کندل با بدنهای بسیار کوتاه در کنار هم یک الگوی ستاره صبحگاهی را تشکیل میدهند. این الگو به عنوان یکی از الگوهای پرایس اکشن در اکثر مواقع در انتهای یک روند نزولی ایجاد میشود. زمانی که معاملهگران این الگو را روی نمودار قیمت مشاهده میکنند متوجه میشوند که آن دارایی وارد فاز جدیدی خواهد شد و روند آن صعودی میشود؛ بنابراین وارد پوزیشن خرید میشوند. خوب است بدانید که اگر این الگو در انتهای یک روند صعودی ایجاد شود، تحت عنوان الگوی ستاره عصرگاهی شناخته خواهد شد.

الگوی مرد دارآویز (Hanging man)

یک از الگوهای پرایس اکشن که در انتهای یک روند صعودی تشکیل میشود و باعث تغییر روند به حالت نزولی میشود، الگوی مرد دار آویز (Hanging Man) است. بدنه کندل در این الگو در قسمت فوقانی نمودار قرار دارد. ضمن اینکه سایه ایجاد شده در این الگو حدود دو برابر بدنه کندل است و سایه بالایی نیز در اکثر مواقع وجود ندارد. بهخاطر داشته باشید که بدنه قرمز یا سیاه کندل در الگوی مرد دارآویز، بیانگر قدرت این الگو برای برگشت است.

الگوی دوجی (Doji)

الگویی را در استراتژی پرایس اکشن تصور کنید که کندلهای آن قیمت شروع و پایان یکسانی داشته باشند. این حالت الگوی دوجی (Doji) نام دارد که دارای بدنه نازکی است و در نمودار معمولا به شکل یک خط باریک نمایش داده میشود. تریدی که بین خریداران و فروشندگان یک دارایی دیجیتال وجود دارد به تشکیل این الگو کمک میکند. به عبارتی میتوان گفت که این الگو بیان میکند که بازار نیازمند تعدادی خریدار جدید است تا بتواند به روند صعودی خود ادامه دهد.

الگوی ماروبزو (Marubozu)

یکی دیگر از الگوهای پرایس اکشن، الگوی ماروبزو (Marubzo) است که دارای دو نوع صعودی (سفید) و نزولی (سیاه یا قرمز) است. این الگو کاملا در نقطه مقابل الگوی دوجی قرار دارد. بر همین اساس قیمت شروع و پایان دارایی موردنظر در این الگو تفاوت زیادی دارند؛ بنابراین کندلی که در الگوی ماروبزو وجود دارد، دارای بدنهای بلند و بدون سایه است.

الگوی هارامی (Harami)

هارامی واژهای ژاپنی به معنای باردار بودن است. الگوی هارامی (Harami) نیز دارای دو کندل است که یکی از آنها در نقش مادر و دیگری در نقش فرزند قرار دارند. معمولا پس از مشاهده این الگو، شاهد کند شدن یا متوقف شدن روند خواهیم بود. همچنین دو کندلی که الگوی هارامی دارند، اغلب رنگهای متفاوتی خواهند داشت. رنگ سیاه به معنای منفی بودن و رنگ سفید به معنای مثبت بودن شرایط بازار است.

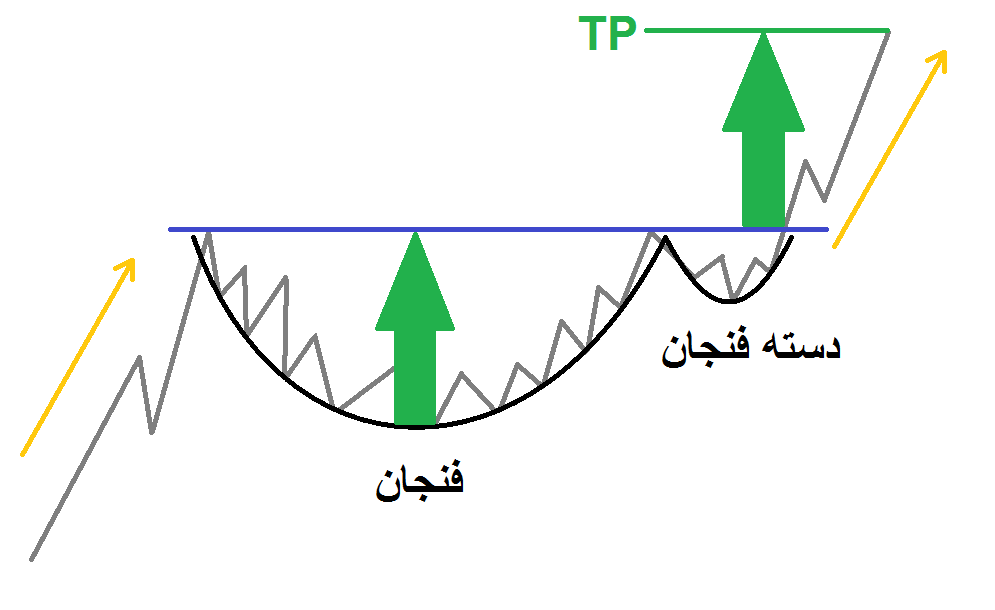

الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته به عنوان یکی از الگوهای پرایس اکشن است و در دسته نمودارهای صعودی قرار میگیرد. این الگو ادامهدار بودن روند صعودی یک دارایی را با قدرتی بیشتر نشان میدهد. دلیل نامگذاری این الگو به شکل آن مربوط میشود که ابتدا شبیه به حرف U است و در سمت راست آن نیز قسمت دسته فنجان قرار دارد.

الگوی کنج یا قاچ (Wedge)

یکی دیگر از انواع پرایس اکشن، الگوی کنج (Wedge) است که در دسته الگوهای بازگشتی قرار دارد. نوساناتی که در این الگو شکل میگیرد به طور کامل بین دو خط همگرا قرار دارد و در دو حالت صعودی و نزولی شکل میگیرد. اگر شیب دو خط همگرای این الگو به سمت پایین باشد، احتمال افزایش قیمت آن دارایی وجود دارد و اگر این شیب به سمت بالا باشد، ممکن است شاهد کاهش قیمت آن دارایی باشیم.

الگوی مثلث (Traingle)

الگو مثلث (Triangle) یکی دیگر از الگوهای پرایس اکشن از نوع ادامه دهنده است که خود به تنهایی در سه نوع مختلف شکل میگیرد:

- مثلث بالا رونده (صعودی)

- مثلث پایین رونده (نزولی)

- مثلث متقارن

نکته جالب این الگوها این است که در مثلث متقارن به دلیل وجود تقارن، امکان تشخیص صعودی بودن یا نزولی بودن مسیر حرکت وجود ندارد. زمانی که خطوط روند نزولی و صعودی به یکدیگر میرسند و اصطلاحا همراستا میشوند، امکان ایجاد این الگو هم در روند صعودی و هم در روند نزولی فراهم میشود.

الگوی مستطیل (Rectangle)

یکی دیگر از الگوهای پرایس اکشن که همزمان در دودسته بازگشتی و ادامهدهنده قرار دارد، الگوی مستطیل (Rectangle) است. زمانی که شما روند صعودی یا نزولی خود را در نمودار قیمتی دارایی دیجیتال موردنظر طی کرده باشید، میتوانید الگوی مستطیل را مشاهده کنید. ضمن اینکه تمام معاملات بازار در این شرایط بین خطوط مقاومت و حمایت انجام میگیرد.

الگوی پرچم (Flag)

از دیگر الگوهای ادامه دهنده میتوان به الگوی پرچم (Flag) اشاره کرد که در هر دو نوع صعودی و نزولی وجود دارد. الگوی پرچم معمولا بعد از اتمام یک روند صعودی یا نزولی بسیار قدرتمند ایجاد میشود. برای مثال زمانی که در یک روند صعودی قیمت آن دارایی وارد یک اصلاح میشود، موجهای کوچکی به شکل پرچم روی نمودار ایجاد میشود و پس از آن روند صعودی دوباره ادامه پیدا میکند.